Mar 31, 2010 — Luxottica: solido e promettente avvio del 2010. L’utile netto del primo trimestre cresce del 21% a 95,1 milioni, il fatturato del 6% a 1,4.

134 KB – 16 Pages

PAGE – 1 ============

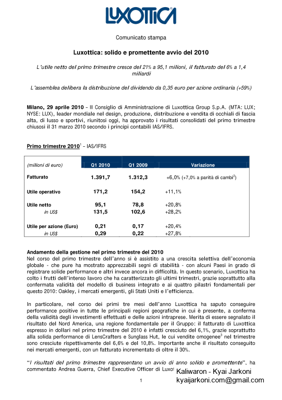

1 Comunicato stampa Luxottica : solido e promettente avvio del 2010 L™utile netto del primo trimestre cresce del 2 1 % a 9 5 , 1 milioni, il fatturato del 6 % a 1,4 miliardi L™assemblea delibera la distribuzione del dividendo da 0,35 euro per azione ordinaria (+59%) Milan o , 29 aprile 2010 Œ Il Consiglio di Amministrazione di Luxottica Group S.p.A. (MTA: LUX; NYSE: LUX), leader mondiale nel design, produzione, distribuzione e vendita di occhiali di fascia alta , di lusso e sportivi , r iunito si oggi, ha approvato i risultati consolidati del primo trimestre chiusosi il 31 marzo 2010 secondo i principi contabili IAS/ IFRS. Primo trimestre 20 10 1 Œ IAS/ IFRS ( milioni di euro ) Q1 2010 Q1 2009 Variazione Fatturato 1.3 91 , 7 1.312,3 + 6 , 0 % ( + 7,0 % a parità di ca mbi 2 ) Utile operativo 1 7 1 , 2 15 4 , 2 + 11 , 1 % Utile netto 9 5 , 1 78 , 8 + 20 , 8 % in US$ 131,5 102,6 +28, 2 % Utile per azione (Euro) 0,21 0,1 7 +20,4% in US$ 0,29 0,22 +27,8% Andamento della gestione nel primo trimestre del 20 10 Nel co rso del primo trimestre dell™anno si è assistito a una crescita selettiva dell™economia globale – che pure ha mostrato apprezzabili segni di stabilità – con alcuni Paesi in grado di registrare solide performance e altri invece ancora in difficoltà. In ques to scenario, Luxottica ha colto i frutti dell™intenso lavoro che ha caratterizzato gli ultimi trimestri , grazie soprattutto alla confermata validità del modello di business integrato e ai quattro pilastri fondamentali per questo 2010: Oakley, i mercati eme rgenti, gli Stati Uniti e l™efficienza . In particolare, nel corso dei primi tre mesi dell™anno Luxottica ha saputo conseguire performance positive in tutte le principali regioni geografiche in cui è presente , a conferma della validità degli investimenti e ffettuati e delle azioni intraprese . Merita di essere segnalato il risultato del Nord America , una regione fondamentale per il Gruppo: il fatturato di Luxottica espresso in dollari nel primo trimestre del 20 10 è infatti cresciuto del 6,1%, grazie soprattu tto alla solida performance di LensCrafters e Sunglass Hut , le cui vendite omogenee 3 nel trimestre sono cresciute rispettivamente del 6,6% e del 10,8 % . Importante anche il risultato conseguito nei mercati emergenti, con un fatturato incrementato di oltre i l 3 0%. fi I risultati del primo trimestre rappresentano un avvio d i anno solido e promettente fl, ha commentato Andrea Guerra, Chief Executive Officer di Luxottica . fi Il 2010 si sta confermando

PAGE – 2 ============

2 come un anno finormalefl, che per Luxottica significa innanzitutto c rescita : Oakley conferma di essere un marchio eccezionale e la performance sui mercati emergenti è il frutto degli investimenti fatti in queste regioni. Nel corso del periodo abbiamo inoltre assistito a un buon andamento degli Stati Uniti, dove durante l™a nno saremo in gr a do di cogliere ulteriori opportunità , ma anche di tutta l™Europa e dell™Estremo Oriente . Entrambe le nostre d ivisioni hanno registrato buone performance , a conferma della validità del nostro modello di business e delle azioni intraprese con energia e determinazione : il fatturato del Wholesale è cresciuto d i oltre il 10% , il margine operativo è migliorato sia nel Wholesale che nel Retail . I risultati conseguiti in questo primo trimestre e in particolare a marzo , uno dei mesi più importan ti dell™anno per la d ivisione Wholesale, sono un™ottima base di partenza per il 2010: affrontiamo il prosieguo dell™anno serenamente, consapevoli che la ripresa economica sarà molto probabilmente più selettiva e che sarà quindi determinante cogliere con se mplicità e velocità le opportunità che si presenteranno, forti dei nostri marchi , dell™ articolata presenza geografica e della solida struttura patrimoniale fl. Il Gruppo Nel primo trimestre del 20 10 , il fatturato del Gruppo ha mostrato un incremento del 7 , 0 % a parità di cambi 2 e del 6,0 % a cambi correnti , passando da 1.312,3 milioni a 1.3 91 , 7 milioni di euro . Consid erando le performance operative , l™ EBITDA 4 è risultato in progresso rispetto all™anno precedente, passando da 22 7 , 0 milioni di euro del pri mo trimestre 2009 a 24 2 , 6 milioni di euro (+ 6 , 9 %) . Il risultato operativo si è attestato a 17 1 , 2 milioni di euro (15 4 , 2 milioni nello stesso periodo dell™anno precedente, + 11 , 1 %), mentre il margine operativo del Gruppo è passato al 12, 3 % dall™11, 7 % del p rimo trimestre 2009. L ™ utile netto dei primi tre mesi 2010 è quindi cresciuto a 9 5 , 1 milioni di euro ( 78 , 8 milioni nei primi tre mesi del 2009, + 20 , 8 %), corrispondente a un EPS (utile per azione) di 0, 21 euro (con un cambio medio euro/dollaro pari a 1,382 9 ) . L™utile netto espresso in dollari è invece cresciuto del 28, 2 % a 131,5 milioni di dollari (102,6 milioni nel primo trimestre del 2009 ), corrispondente a un EPS di 0,29 dollari. Grazie all™attento controllo del capitale circolante, il Gruppo ha ottenut o una generazione di cassa positiva ( oltre 4 0 milioni di euro) in un trimestre in cui, tradizionalmente, tale dinamica è invece negativa : a causa dell™effetto cambio, tuttavia, l™indebitamento netto al 31 marzo 20 10 è risultato pari a 2. 4 2 1 milioni di euro ( 2. 33 7 milioni a fine 200 9 ) , con un rapporto indebitamento netto/EBITDA 4 pari a 2 , 8 (2, 7 al netto dell™effetto cambio) rispetto a 2,7 di fine 2009 . Divisione wholesale Il continuo successo su tutti i mercati di Oakley , cresciuto di circa il 20% nel trim estre, e Ray – Ban, unitamente al buon andamento di alcune linee del segmento premium e lusso, al successo delle politiche commerciali e del programma STARS ha nno consentito al Gruppo di registrare risultati trimestrali positivi . Il fatturato della division e è passato a 553 , 5 milioni di euro dai 50 1 , 6 milioni del primo trimestre 200 9 ( + 10 , 4 % a cambi correnti e + 9 , 1 % a parità di cambi 2 ). Per quanto riguarda l™andamento

PAGE – 3 ============

3 delle vendite nelle principali aree geografiche, Luxottica ha registrato performance decisa mente positive nei Paesi emergenti , in Europa e in Estremo Oriente . Il risultato operativo del la divisione W holesale si è quindi attestato a 12 0 , 1 milioni di euro, in crescita del 1 4 , 4 % rispetto ai 105, 0 milioni d el primo trimestre 200 9 . Il margine operati vo è passato al 2 1 , 7 % dal 20 ,9 % dei primi tre mesi del 2009, confermando la bontà delle azioni di recupero della marginalità intraprese . Divisione retail Il fatturato netto della divisione R etail è passato a 83 8 ,2 milioni di euro da 81 0 , 8 milioni d el pr imo trimestre 200 9 (+ 3 , 4 % a cambi correnti, +5 , 6 % a parità di cambi 2 ). In termini di vendite omogenee 3 , il segmento fivista fl nord americano ha registrato un buon progresso ( +3 , 4 %), trainato dai risultati di LensCrafters (+6,6%) che ha beneficiato delle azi oni avviate nel corso degli ultimi mesi; positive le vendite omogenee anche di Sears e Target. Negativo , invece, l™andamento delle vendite omogenee in Australia , che si confronta va no con un primo trimestre 2009 particolarmente positivo . Grazie allo sforzo della nuova struttura manageriale, Sunglass Hut, catena specializzata nel segmento fisolefl presente in numerose aree geografiche, ha registrato vendite omogenee 3 complessive in progresso del l™8 , 1 % , con un andamento molto positivo negli Stati Uniti (+ 10 , 8 %) , Sud Africa e Regno Unito , e un risultato per contro negativo in Australia e Nuova Zelanda . A conferma della strategia di espansione, Sunglass Hut ha inaugurato in questi giorni a New York e Londra due flagship store, negozi in grado di trasferire al cons umatore tutti i valori di questo marchio e di offrire un™esperienza di acquisto senza precedenti. I l risultato operativo della divisione è cresciuto più che proporzionalmente rispetto al fatturato , attestandosi a 8 8 , 0 milioni di euro (82,4 milioni nel prim o trimestre del 2009, + 6 , 8 %); il margine operativo è quindi passato dal 10,2% al 10, 5 %. M olto positiva la performance del Nord America (+ 13 %) e di Sunglass Hut , frutto anche delle azioni di efficienza realizzate ; negativo , per contro, il risultato dell ™ A us tralia , in parte controbilanciato da contributi una tantum . § L™Assemblea ordinaria degli azionisti di Luxottica Group S.p.A. , riunitasi oggi, ha approvato il bilancio relativo all™esercizio 2009 redatto secondo i principi contabili IAS/ IFRS. L™Assemblea ha quindi deliberato la distribuzione di un dividendo di 0, 35 euro per azione ordinaria , in crescita del 59 %. Il monte dividendi è pari a circa 160 milioni di euro. Tenuto conto del calendario di Borsa Italiana, il dividendo verrà posto in pagamento il 2 7 maggio 2010 (data stacco cedola 24 maggio 2010 ). Per quanto riguarda gli American Depositary Shares (AD S ) quotati al New York Stock Exchange, la data di stacco del dividendo coinciderà con il 24 maggio , mentre la data di pagamento del dividendo in dollar i da parte di Deutsche Bank Trust Americas (DB), banca intestataria delle azioni a fronte delle quali sono stati emessi gli American Depositary Receipts ( ADR ) ed incaricata al pagamento in oggetto, è stata prevista da DB per il 3 giugno 2010, al tasso di c ambio Euro / Dollaro del 27 maggio 2010. § Luxottica rende infine noto ch e l™Annual Report on Form 20F relativo all™esercizio 200 9 è stato depositato presso la Securities and Exchange Commis s ion – SEC. Il documento è disponibile presso la Sede Sociale , s ul sito internet www.luxottica.com, presso la Borsa Italiana S.p.A. (www.borsaitalia na .it) nonché sul sito internet della SEC (www.sec.gov). La copia cartacea del documento può essere richiesta al seguente indirizzo e – mail: InvestorRelations@luxottica.com

PAGE – 4 ============

4 § I risultati del primo trimestre del 2010 saranno illustrati oggi a partire dalle ore 1 7 :30 ( CE T) nel corso di una conference call con la comunità finanziaria. La presentazione sarà disponibile in web cast in diretta sul sito Internet www.luxottica.com . Il D irigente P reposto alla redazione dei doc umenti contabili societari Enrico Cavatorta dichiara ai sensi del comma 2 articolo 154 bis del Testo Unico della Finanza che l™informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri e alle scritture contabili. Contatti Ivan Dompé Group Corporate Communications Director Tel.: +39 (02) 8633 4726 Email: ivan.dompe@luxottica.com Luca Biondolillo SVP of International Corporate Communications Tel.: +1 (516) 918 3100 Email: LBiondolillo@us.luxottica.com Alessandra Senic i Group Investor Relations Director Tel.: +39 (02) 8633 4 038 Email: InvestorRelations@Luxottica.com www.luxottica.com 1 Tutti i confronti, incluse le varia zioni percentuali, si riferiscono ai tre mesi terminati il 31 marzo 2010 e il 31 marzo 2009, secondo i principi contabili IAS/ IFRS . 2 I dati a parità cambi sono calcolati utilizzando i l cambi o medi o del rispettivo periodo di confronto . Per ulteriori inform azioni si rimanda alle tabelle allegate. 3 Per vendite omogenee si intendono le ve ndite a parità di negozi, cambi e perimetro di consolidamento. 4 EBITDA, margine EBITDA, free cash flow , indebitamento netto e rapporto indebitamento netto / EBITDA sono indi catori non previsti dagli IAS/ IFRS . Per ulteriori informazioni relativ i a tal i indicatori si rimanda alle tabelle allegate. Luxottica Group S.p.A. Luxottica Group è leader nel settore degli occhiali di fascia alta, di lusso e sportivi, con oltre 6. 3 00 n egozi operanti sia nel segmento vista che sole in Nord America, Asia – Pacifico, Cina, Sudafrica, Europa e un portafoglio marchi forte e ben bilanciato. Tra i marchi propri figurano Ray – Ban, il marchio di occhiali da sole più conosciuto al mondo, Oakley, Vog ue, Persol, Oliver Peoples, Arnette e REVO mentre i marchi in licenza includono Bvlgari, Burberry, Chanel, Dolce & Gabbana, Donna Karan, Polo Ralph Lauren, Prada, Salvatore Ferragamo, Tiffany e Versace. Oltre a un network wholesale globale che tocca 130 Pa esi, il Gruppo gestisce nei mercati principali alcune catene leader nel retail tra le quali LensCrafters, Pearle Vision e ILORI in Nord America, OPSM e Laubman & Pank in Asia – Pacifico, LensCrafters in Cina e Sunglass Hut in tutto il mondo. I prodotti del G ruppo sono progettati e realizzati in sei impianti produttivi in Italia e in due, interamente controllati, nella Repubblica Popolare Cinese. Nel 200 9 , Luxottica Group ha registrato vendite nette pari a •5 . 1 miliardi. Ulteriori informazioni sul Gruppo sono disponibili su www.luxottica.com. Safe Harbor Statement Talune dichiarazioni contenute in questo comunicato stampa potrebbero costituire previsioni (“forward looking statements”) così come definite dal Private Securities Litigation Reform Act del 1995. Tali dichiarazioni riguardano rischi, incertezze e altri fattori che potrebbero portare i risultati effettivi a differire, anche in modo sostanziale, da quelli anticipati. Tra tali rischi ed

PAGE – 5 ============

5 incertezze rientrano, a titolo meramente esemplificativo e non es austivo, la capacità di gestire gli effetti dell™attuale incerta congiuntura economica internazionale, la capacità di acquisire nuove attività e di integrarle efficacemente, la capacità di prevedere le future condizioni economiche e cambi nelle preferenze dei consumatori, la capacità di introdurre e commercializzare con successo nuovi prodotti, la capacità di mantenere un sistema distributivo efficiente, la capacità di raggiungere e gestire la crescita, la capacità di negoziare e mantenere accordi di licenz a favorevoli, la disponibilità di strumenti correttivi alternativi agli occhiali da vista, fluttuazioni valutarie , variazioni nelle condizioni locali, la capacità di proteggere la proprietà intellettuale, la capacità di mantenere le relazioni con chi ospit a nostri negozi, problemi dei sistemi informativi, rischi legati agli inventari, rischi di credito e assicurativi, cambiamenti nei regimi fiscali, così come altri fattori politici, economici e tecnologici e altri rischi e incertezze già evidenziati nei nos tri filing presso la Securities and Exchange Commission. Tali previsioni (“forward looking statements”) sono state rilasciate alla data di oggi e non ci assumiamo alcun obbligo di aggiornamento. – SE GU ONO LE TABELLE Œ

PAGE – 6 ============

KEY FIGURES IN THOUSANDS OF EURO (3) 2010 2009 % Change NET SALES 1,391,687 1,312,334 6.0% NET INCOME 95,091 78,750 20.8% BASIC EARNINGS PER SHARE (ADS) (2) 0.21 0.17 20.4% KEY FIGURES IN THOUSANDS OF U.S. DOLLARS (1) (3) 2010 2009 % Change NET SALES 1,924,564 1,709,840 12.6% NET INCOME 131,501 102,603 28.2% BASIC EARNINGS PER SHARE (ADS) (2) 0.29 0.22 27.8% Notes : 2010 2009 (1) Average exchange rate (in U.S. Dollars per Euro) 1.3829 1.3029 (2) Weighted average number of outstanding shares 458,404,423 457,031,838 (3) Except earnings per share (ADS), which are expressed in Euro and U.S. Dollars, respectively In accordance with IAS/IFRS LUXOTTICA GROUP CONSOLIDATED FINANCIAL HIGHLIGHTS FOR THE THREE-MONTH PERIODS ENDED MARCH 31, 2010 AND MARCH 31, 2009 Luxottica Group 1Q10, Table 1 of 4

PAGE – 8 ============

In thousands of Euro March 31, 2010 December 31, 2009 CURRENT ASSETS: CASH AND CASH EQUIVALENT 336,160 380,081 MARKETABLE SECURITIES 25,876 ACCOUNTS RECEIVABLE – NET 718,434 618,884 SALES AND INCOME TAXES RECEIVABLE 16,781 59,516 INVENTORIES – NET 540,467 524,663 PREPAID EXPENSES AND OTHER 172,214 138,849 DEFERRED TAX ASSETS – CURRENT TOTAL CURRENT ASSETS 1,809,931 1,721,993 PROPERTY, PLANT AND EQUIPMENT – NET 1,171,543 1,149,972 OTHER ASSETS INTANGIBLE ASSETS – NET 4,031,082 3,838,715 INVESTMENTS 49,480 46,317 OTHER ASSETS 146,521 146,626 SALES AND INCOME TAXES RECEIVABLE 965 965 DEFERRED TAX ASSETS – NON-CURRENT 343,486 356,706 TOTAL OTHER ASSETS 4,571,534 4,389,329 TOTAL 7,553,009 7,261,294 CURRENT LIABILITIES: BANK OVERDRAFTS 134,978 148,951 CURRENT PORTION OF LONG-TERM DEBT 199,580 166,279 ACCOUNTS PAYABLE 403,352 434,604 ACCRUED EXPENSES AND OTHER 540,925 526,801 ACCRUAL FOR CUSTOMERS’ RIGHT OF RETURN 30,964 27,334 INCOME TAXES PAYABLE 7,942 11,204 TOTAL CURRENT LIABILITIES 1,317,742 1,315,174 LONG-TERM LIABILITIES: LONG-TERM DEBT 2,422,941 2,401,796 LIABILITY FOR TERMINATION INDEMNITIES 43,367 44,633 DEFERRED TAX LIABILITIES – NON-CURRENT 382,095 396,048 OTHER LONG-TERM LIABILITIES 379,534 350,028 TOTAL LIABILITIES 4,545,678 4,507,679 EQUITY: 464,791,283 ORDINARY SHARES AUTHORIZED AND ISSUED – 458,661,151 SHARES OUTSTANDING 27,887 27,863 NET INCOME ATTRIBUTABLE TO LUXOTTICA GROUP SHAREHOLDERS 95,091 299,122 RETAINED EARNINGS 2,871,906 2,410,253 TOTAL LUXOTTICA GROUP SHAREHOLDERS’ EQUITY 2,994,886 2,737,239 NONCONTROLLING INTEREST 12,445 16,376 TOTAL EQUITY 3,007,331 2,753,615 TOTAL 7,553,009 7,261,294 LUXOTTICA GROUP CONSOLIDATED BALANCE SHEET AS OF MARCH 31, 2010 AND DECEMBER 31, 2009 In accordance with IAS/IFRS Luxottica Group 1Q10, Table 3 of 4

PAGE – 9 ============

In thousands of Euro Manufacturing and Wholesale Retail Inter-Segment Transactions and Corporate Adj. Consolidated 2010 Net Sales 553,523 838,164 1,391,687 Operating Income 120,113 88,008 (36,875) 171,246 % of sales 21.7% 10.5% #DIV/0! 12.3% Capital Expenditures 13,788 17,920 31,708 Depreciation & Amortization 18,153 33,119 20,110 71,382 2009 Net Sales 501,569 810,765 1,312,334 Operating income 105,023 82,386 (33,236) 154,173 % of sales 20.9% 10.2% #DIV/0! 11.7% Capital Expenditure 19,341 25,303 44,644 Depreciation & Amortization 18,684 33,102 21,017 72,802 MARCH 31, 2010 AND MARCH 31, 2009 LUXOTTICA GROUP CONSOLIDATED FINANCIAL HIGHLIGHTS FOR THE THREE-MONTH PERIODS ENDED – SEGMENTAL INFORMATION – In accordance with IAS/IFRS Luxottica Group 1Q10, Table 4 of 4

PAGE – 10 ============

EBITDA represents net income before non-controlling intere st, taxes, other income/expense, depreciation and a mortization. EBITDA margin means EBITDA divided by net sales. The Company believes that EBITDA is useful to both management and investors in evaluating the Company™s operating performance compared with that of other companies in its industry. Our calculation of EBITDA allows us to comp are our operating results with those of other compa nies without giving effect to financing, income tax es and the accounting effects of capital spend ing, which items may vary for different companies f or reasons unrelated to the overall operating perfo rmance of a company™s business. EBITDA and EBITDA margin are not measures of perfor mance under International Financial Reporting Stand ards as issued by the International Accounting Stan dards Board (IAS/IFRS). We include them in this presentation in order to: * improve transparency for investors; * assist investors in their assessment of the Co mpany™s operating performance and its ability to re finance its debt as it matures and incur additional indebtedness to invest in new business opportuniti es; * assist investors in their assessment of the Co mpany™s cost of debt; * ensure that these measures are fully understoo d in light of how the Company evaluates its operati ng results and leverage; * properly define the metrics used and confirm t heir calculation; and * share these measures with all investors at the same time. EBITDA and EBITDA margin are not meant to be consid ered in isolation or as a substitute for items appe aring on our financial statements prepared in accor dance with IAS/IFRS. Rather, these non-IAS/IFRS measures should be used as a supplement to IAS/IFRS results to assi st the reader in better understanding the operation al performance of the Company. The Company cautions that these measures ar e not defined terms under IAS/IFRS and their defini tions should be carefully reviewed and understood b y investors. Investors should be aware that Luxottica Gr oup™s method of calculating EBITDA may differ from methods used by other companies. The Company recog nizes that the usefulness of EBITDA has certain lim itations, including: * EBITDA does not include interest expense. Bec ause we have borrowed money in order to finance our operations, interest expense is a necessary elemen t of our costs and ability to generate profits and cash flows. Therefore, any measure that excludes interest expense may have material limitations; * EBITDA does not include depreciation and amort ization expense. Because we use capital assets, de preciation and amortization expense is a necessary element of our costs and ability to generate profit s. Therefore, any measure that excludes depreciation a nd expense may have material limitations; * EBITDA does not include provision for income t axes. Because the payment of income taxes is a nec essary element of our costs, any measure that exclu des tax expense may have material limitations; * EBITDA does not reflect cash expenditures or f uture requirements for capital expenditures or cont ractual commitments; * EBITDA does not reflect changes in, or cash re quirements for, working capital needs; * EBITDA does not allow us to analyze the effect of certain recurring and non-recurring items that materially affect our net income or loss. We compensate for the foregoing limitations by usin g EBITDA as a comparative tool, together with IAS/I FRS measurements, to assist in the evaluation of ou r operating performance and leverage. See the tables on the following pages for a reconci liation of EBITDA to net income, which is the most directly comparable IAS/IFRS financial measure, as well as the calculation of EBITDA margin on net sal es.

PAGE – 11 ============

Millions of Euro 1Q 20101Q 2009FY09LTM March 31, 2010 Net income/(loss) 95.1 78.8 299.1 315.4 (+) Net income attributable to non-controlling interest 2.6 2.6 5.8 5.8 (+) Provision for income taxes 50.2 43.4 159.9 166.6 (+) Other (income)/expense 23.4 29.4 106.3 100.3 (+) Depreciation & amortization (+)71.4 72.8 285.4 284.1 (+) EBITDA 242.6 227.0 856.5 872.2 (=) Net sales 1,391.7 1,312.3 5,094.3 (/) EBITDA margin 17.4%17.3%16.8% (=)

134 KB – 16 Pages